| ЖЖ інфо » Статті » Україна |

Куда вложить деньги в 2017 году чтобы избежать рисков

Автор: Константин Ряполов, 11.01.2017, 14:21:37

Деньги любят, чтобы мы ломали голову. Сначала над тем, как их заработать в достаточном количестве, а потом — как их рационально потратить, чтобы и себя всем необходимым обеспечить, и что-то "на черный день" отложить. И здесь появляется еще одна интересная тема: куда их вложить, чтобы не только не потерять от инфляции, но еще и приумножить? При этом, как нам говорят в тренинговом центре Евгении Дейнеко, важно побороть в себе неуверенность и страхи взято отсюда

О том, куда лучше "спрятать" свои кровные на грядущий год, нам рассказали экономист Международного центра перспективных исследований Александр Жолудь, заместитель председателя правления "Банка Кредит Днепр" Андрей Мойсеенко, член Украинского общества финансовых аналитиков Виталий Шапран и старший аналитик ГК FOREX CLUB Андрей Шевчишин.

КУРСЫ ВАЛЮТ НА ПУТИ К СТАБИЛИЗАЦИИ

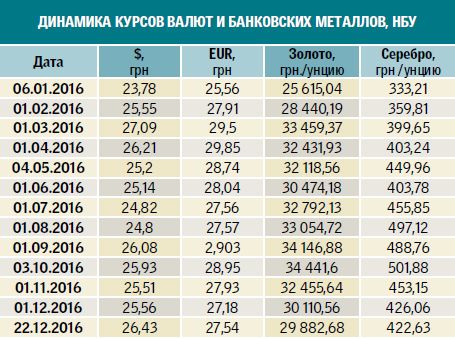

С одной стороны — имеет место некоторая девальвация гривни по сравнению с прошлым годом (безналичный доллар вырос на 8,7% (с 24,15 до 26,25), наличный — на 8,8% (с 25,40 до 27,63). С другой стороны — это снижение не сравнить с весельем, которое национальная валюта переживала годом ранее. "Мы видим, что постепенно гривня начала выходить из-под влияния психологических факторов, и курс все больше зависит от экономических трендов, — говорит Андрей Мойсеенко. — Сегодня валютный рынок в Украине стал более прогнозируемым. Даже осенние колебания, вызванные дестабилизацией политической ситуации в стране, или же изменчивость рынка из-за национализации "ПриватБанка" были достаточно кратковременными".

По мнению Мойсеенко, нынешняя относительная стабильность курса обоснована ростом украинского аграрного экспорта в страны ЕС — достаточно высокими объемами поступающей на рынки валютной выручки. "И у Нацбанка есть достаточно инструментов для сдерживания каких-либо критических колебаний", — говорит Андрей Мойсеенко.

Хранить наличную валюту в этом году оказалось убыточной стратегией.

Однако, как мы догадываемся, раз гривня дешевеет, то не все так хорошо, в том числе и с экспортом. "Основной причиной ослабления курса выступило продолжающееся сокращение украинского экспорта при стабилизации импорта, — утверждает Андрей Шевчишин. — Под давлением в течение года были цены на зерновые, что не позволило реализовать весь потенциал высокого урожая".

Кроме того, важно понимать: это не столько гривня дешевела, сколько доллар дорожал относительно прочих валют. Как указывает Андрей Шевчишин, на мировых рынках отмечен рост индекса доллара к максимальным с 2003 года уровням на фоне победы Дональда Трампа на президентских выборах в США — с программой активного стимулирования американской экономики и ужесточения денежно-кредитной политики ФРС США, что провоцирует рост доллара. В любом случае, стратегия сбережений "доллары в наволочке" в этом году оказалась неэффективной: рост курса "зеленых" не догнал даже инфляцию (12%).

ЗОЛОТО ДЕРЖИТ ИНТРИГУ

"Динамика ценообразования на драгметаллы в целом и на золото в частности в Украине зависит от цен на мировых рынках, а также внутренних курсов валют", — говорит Андрей Мойсеенко. На мировых рынках стоимость золота за год снизилась на 5,9% — с $1066,3 до $1130,0 за тройскую унцию. Но у нас в гривне, за счет ее девальвации, желтый металл подорожал: курс золота НБУ вырос на 16,9% — с 25 440,7 грн до 29 738,6 грн за тройскую унцию.

"Главной причиной удешевления золота стало ужесточение денежно-кредитной политики США и укрепление доллара, а также сокращение спроса на золото со стороны главных потребителе

й — Китая и Индии", — объясняет Андрей Шевчишин. Правда, мнения об инвестиционных перспективах золота расходятся. "Сейчас можно было бы присмотреться к его потенциалу, — говорит Андрей Мойсеенко. — Во время политических потрясений инвесторы, желая избежать рисков, предпочитают вкладывать ресурсы в так называемую "тихую гавань", которой и являются драгметаллы. В последнее время случалось много политических событий, оказывающих давление на мировые рынки: Brexit, президентские выборы в США, участившиеся террористические атаки и проч. После выборов в Америке и стабилизации на мировых рынках золото немного снизилось в цене. Но мы прогнозируем его рост уже в скором будущем: основные центробанки мира (США, ЕС, Япония) идут по пути ослабления валют, скупая в том числе некачественные активы и тем самым выбрасывая на рынок значительные объемы денежной массы. Все стремятся уйти от риска дефляции, наполняя рынки деньгами".

Другой взгляд у Александра Жолудя: "Политика, которая ожидается от Трампа, должна привести к большему экономическому росту и большей инфляции. Инфляция должна была бы стимулировать рост цен на золото. Но экономический рост означает, что появятся проекты, которые имеют большую доходность, чем физическое золото, а это ведет к снижению его цены".

ФОНДОВОГО РЫНКА ПРАКТИЧЕСКИ НЕТ

Самое краткое описание ситуации на фондовом рынке дал Виталий Шапран: "Фондового рынка просто нет. Даже не пишите о нем". Несколько мягче высказался Александр Жолудь: "Он, конечно, есть в наличии. Но серьезно говорить о нем нет оснований. Учитывая, что даже те предприятия, которые считались на наших площадках "голубыми фишками", имели или имеют серьезные проблемы".

Дело, впрочем, здесь не только в сложной экономической ситуации и текущих проблемах конкретных компаний. "Даже сегодня у нас существует достаточно много крупного бизнеса, который мог бы быть заинтересован получить деньги, продав часть акций, — говорит Жолудь. — Но бизнес не готов делиться контролем над предприятием, даже если речь идет о миноритарном пакете". Причина в том, что у нас нет гарантированной защиты от различных схем рейдерского захвата, так что отдавать даже часть акций в чужие руки достаточно рискованно. С другой стороны — у нас не защищены в достаточной мере и права мелкого инвестора: "Если миноритарий покупает акции, он рассчитывает получать дивиденды. А у нас часто собственники решают не выплачивать дивиденды, а вкладывать их в проекты будущих периодов", — объясняет Александр Жолудь.

Тем не менее те, кто удачно вложился в первые инвестиционные фонды (ПИФ), в этом году остались не в накладе — максимальный обнаруженный нами прирост стоимости пая за 11 месяцев составил более 33%. С другой стороны, хватает и фондов, продемонстрировавших доходность ниже уровня инфляции. А есть и те, кто сработал в убыток — вплоть до минус 20%.

Риск. На фондовом рынке можно заработать и потерять.

САМЫЙ ВЫГОДНЫЙ: ДЕПОЗИТ

В уходящем году банковский депозит оставался самым выгодным из сколько-нибудь надежных видов вложения денег. И самым надежным из выгодных — хотя и взял путь к постепенному обузданию своей щедрости. "Ставки по депозитам в гривне и валюте продолжили снижение, — рассказывает Андрей Шевчишин. — Ставки по гривне годового депозита снизились с 21,28% (среднее в декабре 2015) до 17,72%, а по доллару сократились с 8,27% до 5,7%".

ПРИЧИНЫ. У экспертов есть несколько объяснений этой тенденции. "Общее снижение инфляции и ожидаемой инфляции, — говорит Александр Жолудь. — На конец прошлого года у нас годовая инфляция была 43%, а на конец текущего будет 12% с небольшим — это существенная разница". При такой низкой инфляции даже сниженные депозитные ставки служат достаточным поводом для того, чтобы нести деньги в банк. Отсюда и другая причина, о которой говорит Жолудь: "Если мы посмотрим конец прошлого года, тогда еще продолжался отток депозитов из банковской системы. Естественно, при оттоке банки были заинтересованы в том, чтобы удержать депозиты, для этого им приходилось повышать ставки. Если же взглянуть на ситуацию в этом году, то объем валютных депозитов начал расти к концу года, а гривневых — даже раньше. То есть люди понесли деньги назад в банки".

Как сообщили нам в одном из банков, депозитный портфель населения в нем в этом году вырос на 12%: "Этому способствовал рост доверия украинцев к финансовой системе, и, соответственно, значительное наращивание депозитной базы банков. После кризиса финучреждения накопили достаточные объемы ликвидности, чтобы уходить от привлечения ресурса по завышенной цене", — подтверждает Андрей Мойсеенко.

"Кроме того, на динамику ставок по вкладам влияет снижение учетной ставки регулятором, которое мы наблюдали на протяжении этого года: в 2016-м она снижалась 6 раз, и сейчас находится на уровне 14%", — указывает Андрей Мойсеенко.

Но есть и менее приятные уху причины: "Основой снижения депозитных ставок выступает низкое кредитование из-за слабости экономики и низкой надежности заемщиков", — говорит Андрей Шевчишин. Если собрать все вместе, то получается следующее: банки собрали достаточно денег на депозиты, чтобы хватило на сегодняшнее вялое кредитование, расширять которое они все равно не слишком мотивированы. А если все-таки понадобятся деньги, то дешевле взять у НБУ, чем переплачивать вкладчикам.

Более высокая ставка депозита может быть признаком проблем банка.

СТАТИСТИЧЕСКОЕ. Кроме того, снижению средних ставок способствовал и вывод с рынка ряда банков. В большинстве случаев "лопнувшие" учреждения отличались повышенной щедростью депозитных ставок. А если мы из совокупности данных убираем самые крупные значения, то среднее становится ниже. "Да, есть и такой эффект, — соглашается Александр Жолудь. — Более того: более высокая ставка депозита, чем в целом по рынку, — один из признаков того, что у банка есть проблемы. Скорее всего, ему не хватает денег, поэтому он срочно старается получить дополнительные средства за счет более высокого процента".

ДОВЕРИЕ. Кстати, казалось бы, прошедший обильный "банкопад" должен был бы надолго отпугнуть украинцев от вложений в депозиты, но получилось иначе. "А что, собственно, мелкий вкладчик потерял в банковский кризис? — риторически спрашивает Виталий Шапран. — Максимум, что он мог потерять, — это на девальвации за те 3—4 месяца, которые в среднем проходили, пока люди получали свои деньги от Фонда гарантирования вкладов. Это все мелкие потери, по сравнению с телом сбережений. А в случае с "ПриватБанком", я считаю, что вкладчики не только не потеряли, но фактически приобрели: они положили деньги по коммерческим ставкам, а получили госбанк и гарантию на 100% своих средств". Парадоксальным образом жесткий кризис банковской системы показал, что ей в целом можно доверять.

КУДА ВКЛАДЫВАТЬСЯ

Ничего сенсационно нового предложить для инвестиций на следующий год эксперты нам не готовы. "Депозиты традиционно остаются самым оперативным и простым способом получить дополнительный доход", — говорит Андрей Мойсеенко. Согласен с этим и Александр Жолудь: "Если говорить о сочетании таких критериев, как доходность и надежность, основным объектом вложений остается банковский депозит".

СТАВКИ. "При спокойной социально-экономической ситуации ставки по всем видам депозитов населения продолжат постепенное снижение (около 1,5—2%), — прогнозирует Андрей Мойсеенко. — Это позволит банкам активнее наращивать кредитование населения и экономики, делая его более доступным". Андрей Шевчишин также предвидит незначительное снижение средних депозитных ставок в 2017 году, в том числе за счет снижения ставок у национализированного "ПриватБанка" к уровням госбанков. С другой стороны, Виталий Шапран полагает, что если Нацбанк в первом квартале не опустит учетную ставку, ставки по депозитам останутся неизменными или даже чуть подрастут. "Напомню, что Нацбанк уже несколько раз в этом году снижал учетную ставку. Это слишком быстро и часто, — говорит Виталий Шапран. — А рынку еще надо "переварить" "ПриватБанк".

ВАЛЮТА. Чтобы оптимально распределить свои депозиты по валютным корзинам, надо учитывать возможную в следующем году девальвацию гривни по отношению к ведущим валютам. И по всему выходит, что гривне таки слабеть. "У нас достаточно важным экспортным товаром остаются черные металлы, обеспечивающие примерно четверть доходов от экспорта, — рассказывает Александр Жолудь. — А на следующий год пока что прогнозируются более низкие среднегодовые цены, что означает уменьшение притока валюты в страну"

.

Еще на один фактор указывает Виталий Шапран: ожидается, что весной 2017 года ключевая ставка ФРС США вырастет почти в два раза. "Если это случится, это не слишком хорошая ситуация для развивающихся рынков, таких как Индия, Пакистан, Бразилия, Россия и Украина в том числе. Это ударит по деловой активности, по популярности национальных валют". "Если поднимается ставка ФРС, это значит, что становится выгоднее вкладывать в американскую экономику, — объясняет механизм этой неприятности Александр Жолудь. Но ослабление гривни не будет слишком значительным. "В базовом сценарии склоняемся к курсу на уровне 27—28,5 грн за доллар. При отсутствии сотрудничества с МВФ и социально-политической нестабильностью в стране курс может находиться в диапазоне 28—30,5 грн и выше, в зависимости от политики НБУ. Курс евро будет находиться в тех же границах, что и доллар", — говорит Андрей Шевчишин. В этих условиях Александр Жолудь считает оптимальным распределение своих депозитов между долларом и гривней в пропорции 50% на 50%. А Виталий Шапран рекомендует на гривневую часть отводить не более 20%.

СРОКИ. "Депозиты на 3—5 лет — не история сегодняшнего дня. Украинцы в большинстве своем выбирают для размещения средств срок на 6—12 месяцев", — говорит Андрей Мойсеенко. "В краткосрочном периоде (квартал и полгода) гривневый депозит остается наиболее приемлемым с точки зрения доходности и риска. При этом, ожидая понижения ставок, размещение лучше осуществить в начале года, — советует Андрей Шевчишин. — В более долгосрочной перспективе, ожидая стабилизации рынка жилья, можно инвестировать в недвижимость. Также в горизонте 3—5 лет привлекательность сохраняет золото, которое выступает защитой от инфляции".

Автор: Константин Ряполов, редактор рубрики "Україна" на ЖЖ.info

Україна | 11.01.2017 | Переглядів: 3138 |